|

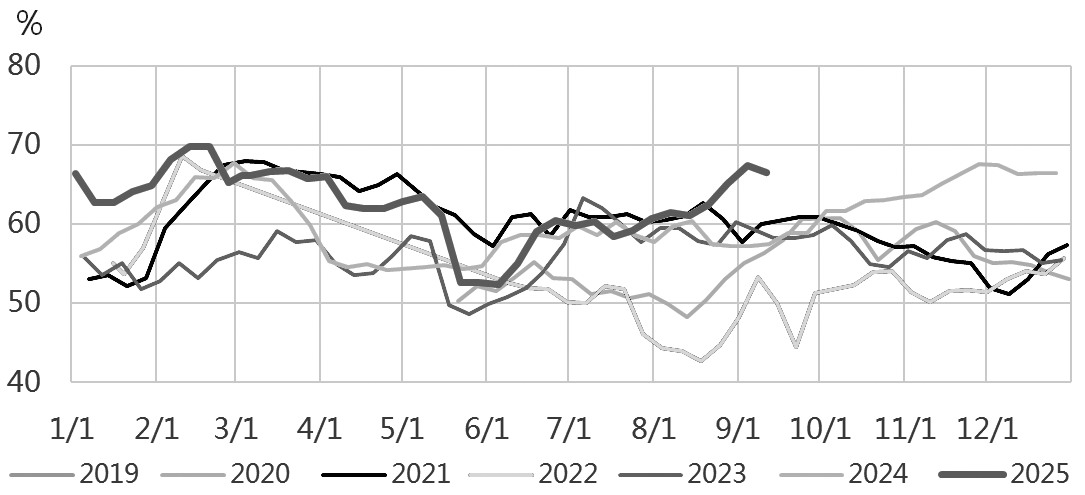

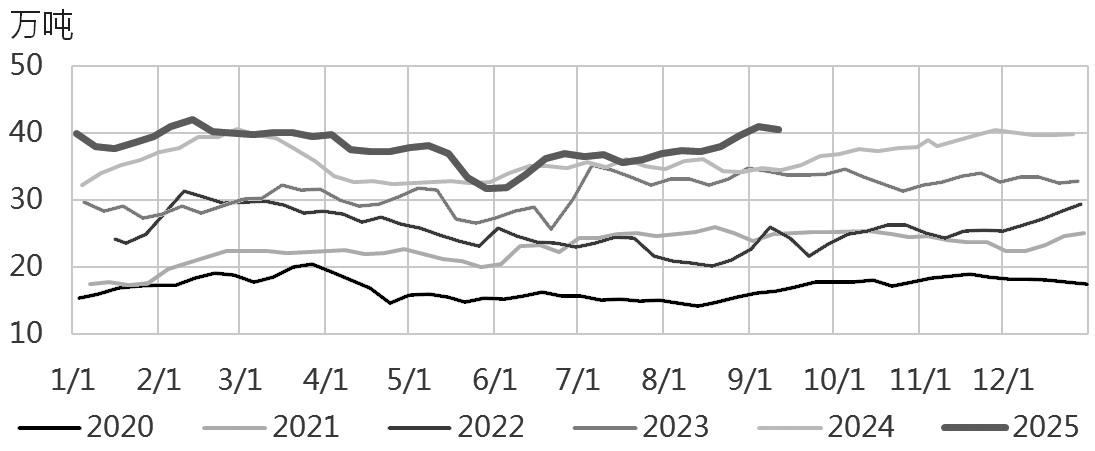

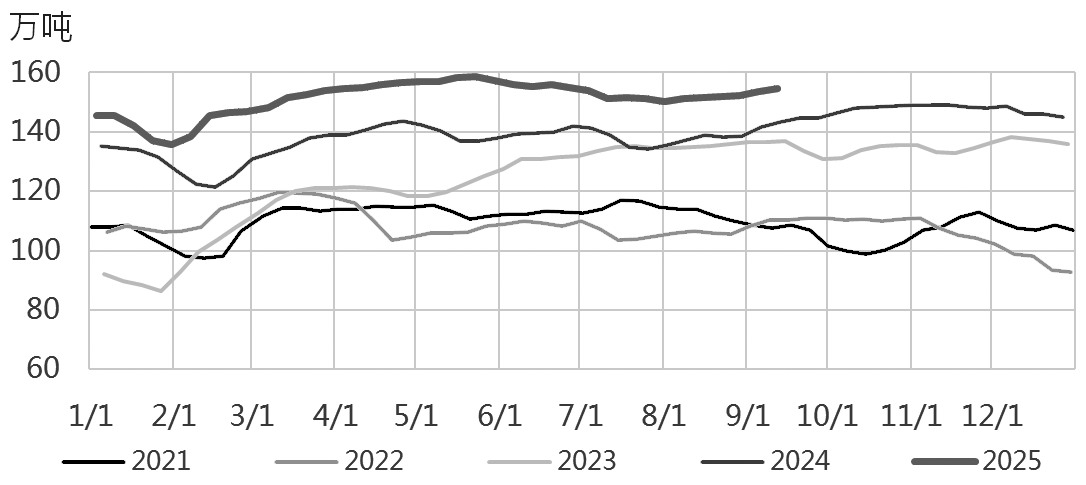

近期,乙二醇期货价格维持震荡整理态势。随着合成气制乙二醇新项目投产,产能基数上调至1110万吨/年,供应进一步增加。此外,本周乙二醇行业利润为-102.40美元/吨,环比下降4.05%,空头情绪逐步释放,期货主力合约破位下行。 成本方面,欧佩克+此前宣布8个主要成员国同意在10月继续增产,且欧佩克+秘书长称,预计到2050年,欧佩克+将把产量从每日4900万桶增加到每日6400万桶。叠加美国传统原油消费旺季进入尾声,国际油价承压下行。不过,欧佩克+最新公布的增产计划显示,10月仅增产13.7万桶/日,且地缘政治风险上升,国际油价本周小幅上涨。煤炭方面,动力煤供给端扰动减弱,叠加电煤消费旺季进入尾声导致需求预期转弱,卖方出货意愿持续提升,坑口竞拍流标现象明显增加,市场交投活跃度下降,煤矿销售压力增加,价格承压下行。 供应方面,数据显示,上周乙二醇综合产能利用率为66.55%,环比下降0.9个百分点;石油一体化装置产能利用率为66.92%,环比上升0.09个百分点;煤制乙二醇装置产能利用率为65.96%,环比下降2.47个百分点。上周乙二醇总产量为40.46万吨,环比下降1.33%,石油一体化装置产量为25.07万吨,环比增长0.13%;煤制乙二醇装置产量为15.39万吨,环比下降3.61%。整体来看,乙二醇综合产能利用率及产量均处于历史同期高位,也处于年内高位,供应较为宽松。后期随着部分煤化工装置复产,预计乙二醇产量小幅增长。  图为乙二醇综合产能利用率  图为国内乙二醇周度产量 库存方面,根据隆众资讯数据,截至9月15日,华东地区乙二醇港口库存为39.56万吨,与上周四相比增加3.24万吨,与上周一相比增加0.88万吨。其中,张家港库存为18.94万吨,太仓库存为9万吨,宁波库存为2万吨,江阴及常州库存为6.2万吨,上海及常熟库存为3.42万吨。上周张家港日均发货3300吨,太仓日均发货5300吨,宁波日均发货1500吨。 需求方面,截至9月11日,国内聚酯行业周度产量为154.68万吨,环比增加1.14万吨,增幅为0.74%;周度平均产能利用率为87.9%,环比上升0.56个百分点。周度产量及产能利用率小幅提升的主要原因是新装置投产和检修装置重启。  图为国内聚酯行业产量 终端织造方面,截至9月11日当周,终端织造订单天数均值为14.55天,环比增加0.66天。织造企业原料库存和织造成品库存均有所下降。需求持续小幅回暖,织造行业产能利用率整体回升。值得注意的是,大部分国内服装工厂8月初就开始集中采购面料,9月之后以补充订单或小订单为主,大订单较少,市场交投气氛一般。从外贸情况来看,秋冬订单、圣诞订单稳步回升,市场交投气氛升温,但受东南亚工厂报价偏低影响,目前较多常规订单尚未落地。短期来看,织造企业产能利用率稳定,需求暂未出现明显改善迹象。 值得注意的是,近期“反内卷”政策预期对市场带来较大影响。目前,国内乙二醇老旧装置以石油一体化装置为主,占比约5.4%,多数已停车。截至上周,煤制乙二醇装置占比约38.4%。当前油制乙二醇装置、乙烯制乙二醇装置亏损,甲醇制乙二醇装置深度亏损,煤制乙二醇装置基本不亏损,其成本受煤炭价格影响较大。 短期来看,国内乙二醇产量将下降,进口量有望增长,整体供应保持平稳;“金九银十”旺季到来,需求增长预期增强。不过,从成本端来看,原油和煤炭价格大概率进一步下跌,乙二醇成本重心也会持续下移。综上所述,乙二醇期货价格弱势格局难改,预计维持震荡下行趋势。 (作者单位:中州期货) (文章来源:期货日报) |