|

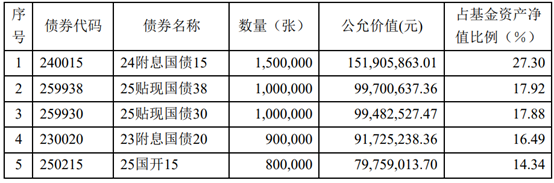

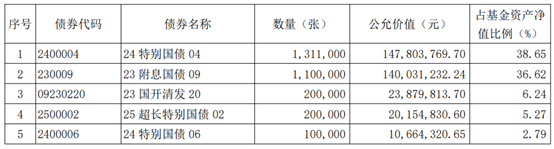

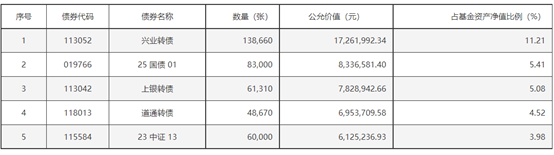

财联社7月21日讯 公募基金二季报基本披露完毕,财联社梳理债基二季报后发现,绩优纯债基在久期选择上呈明显“哑铃”特征,短久期利率债与超长期特别国债的配置并存,二季度净值增长最快者,增幅达4.63%。 含权混合债基方面,可转债基金在二季度表现较好,部分产品二季度净值增长超10%,最多增幅达21%,银行可转债成业绩优劣的“胜负手”。 绩优纯债基久期“哑铃”配置 纯债基中,格林泓旭利率债、华泰保兴安悦A/C/D、华泰保兴尊益利率债6个月持有A/C、兴华安裕利率债A/C等在二季度表现较好。 图:二季度回报居前的纯债基  (资料来源:Wind数据,财联社整理) 具体来看,格林泓旭利率债二季度净值增长4.63%。最新披露的二季报显示,该基金重仓了国债,且短久期的特征非常明显,重仓国债期限均不足一年。基金经理柳杨认为,基本面对债市仍形成支撑。随着抢出口结束、出口压力可能明显加大,下半年GDP增速有进一步放缓的风险。 图:格林泓旭利率债二季度末重仓券  (资料来源:二季报,财联社整理) 华泰柏瑞稳健收益D、东方红益丰纯债E、东吴添瑞三个月定开A/C等表现较好的纯债基重仓了短久期政金债。 而部分重仓超长期利率债的纯债基也取得了较好回报。如华泰保兴尊益6个月持有、华泰保兴安悦、兴华安裕利率债的二季报显示,均重仓了今年或去年发行的30年期特别国债;景顺长城景泰鑫利纯债则重仓了长期限地方债。 图:华泰保兴尊益6个月持有二季度末重仓券  (资料来源:二季报,财联社整理) 展望三季度,东兴基金经理司马义买买提指出,债市长期投资逻辑未发生根本性的转变。在央行重申支持性货币政策立场、实体经济降成本诉求仍存的背景下,利率中枢或延续下行态势,下半年利率下行催化剂或在于三季度“降准降息”预期以及央行二级市场买卖国债操作重启。当下交易频率普遍加速,维持一定久期,积极进行波段交易或仍是较好的策略。 绩优混合债基重仓银行转债 含权混合债基方面,可转债基金在二季度表现较好,中欧可转债E在二季度净值增长超10%。中海可转换债券A/C、招商安瑞进取A/C、华商丰利增强定开A/C、博时信用债A/B/C等净值增长居前。 图:二季度回报居前的含权混合债基  (资料来源:Wind数据,财联社整理) 从持仓来看,中欧可转债、中海可转换债券基金二季度末均重仓了银行转债。 图:中海可转换债券二季度末重仓券  (资料来源:二季报,财联社整理) 经过二季度以来的大涨,转债市场屡创新高,投资者对于后续转债上涨的空间较为关注。 对此,中欧可转债基金经理李波在二季报中指出,转债整体估值略偏贵,短期的性价比和容错率有所降低,但离泡沫期也还有一定距离。当前的估值“洼地”的话无疑是在高价券,中低价券的估值已经接近历史高点。估值贵并不代表会跌,如果权益继续向上,转债依然可能享受估值向上的收益,只是波动可能会上升。 其他二级债基中,华商丰利增强定开A/C今年以来净值增长已超21%,为所有债基之最。二季报显示,在纯债部分其同时重仓了超长期特别国债和短久期国债,可转债部分重仓了金融转债,此外还有接近20%的权益仓位。 图:华商丰利增强定开二季度末持仓  (资料来源:二季报,财联社整理) |