|

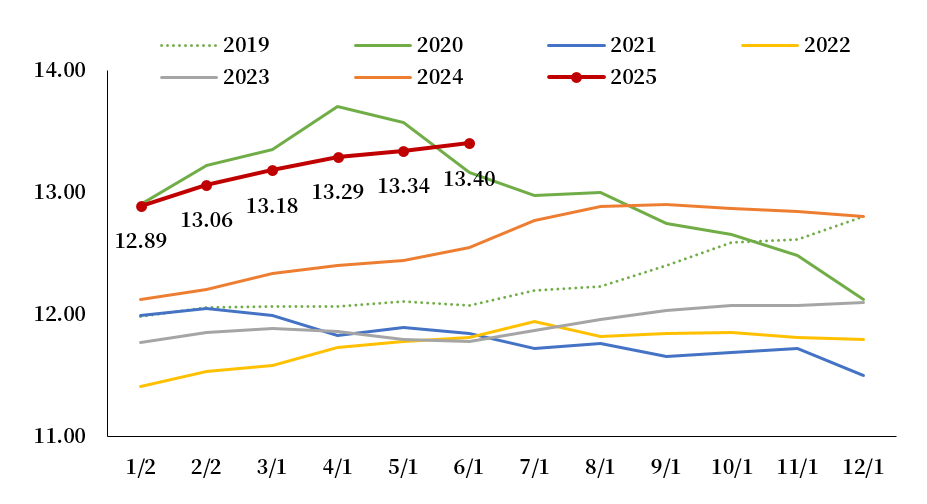

摘要 鸡蛋期现市场当前有所分化,现货在7月上旬触底反弹,逐渐走出梅雨季节的阴霾。而盘面却陷入震荡行情。当前盘面多空分歧聚焦于产能去化的速度和季节性反弹的判断。尽管季节性上涨大概率兑现,高存栏基数的压制也会使涨幅受限,盲目抄底风险较高。 一 产能去化不及预期 供给端的核心矛盾在于产能去化进程不及预期,供给压力持续加码。6月末在产蛋鸡存栏量达13.4亿羽,环比增长0.45%,创历史同期最高水平;而上半年补苗量持续处于同期高位,意味着未来2-3个月新开产蛋鸡数量仍将增加,进一步推高供给基数。尽管5-6月出现阶段性淘鸡,但6月下旬以来,养殖端亏损扩大的背景下,养殖户延淘待涨心理加剧,淘鸡进程反而放缓。部分计划将老鸡留至中秋前高价出栏,导致实际淘汰量低于理论预期,使得产能增长趋势未改,供给压力持续加码,供给过剩仍是当前压制蛋价的核心因素。 图1 在产蛋鸡存栏量(亿羽)  卓创资讯,中粮期货研究院 二 季节性反弹的分歧 市场对季节性反弹的分歧聚焦于启动时点和反弹幅度两方面。从历史规律看,6-7月是梅雨淡季向中秋旺季的切换期,现货通常在6月末企稳、7月初启动反弹,期货盘面同步提前交易旺季预期。但今年梅雨季时间偏长,现货价格在7月初再创新低,导致月初多头季节性预期阶段性落空,市场情绪进一步转向悲观,期货盘面估值也随之再度下调。 其次是对反弹幅度的分歧,近几日现货触底反弹后更趋明显,市场对旺季涨价的预期逐渐抬升,乐观观点认为后市现货价格将有1-1.5元/斤的涨幅。但从现实约束来看,今年在产蛋鸡存栏处于历史高位,供给弹性充足,叠加中秋节日时点偏晚,节前备货周期将延后。两重因素共同作用下,季节性反弹幅度大概率会进一步压缩。 图2 国内主产区鸡蛋价格季节性(元/斤)  Wind,中粮期货研究院 三 多空博弈加剧 当前期货市场多空分歧仍较为突出。多头逻辑集中于两点:一是各合约估值已处于历史低位,08、09 合约价格创上市以来新低,具备估值修复动力;二是时点已临近季节性上涨窗口,现货也已启动反弹,近几日现货价格回升带动市场情绪逐步升温。 尽管从时间和空间维度看,空头短期优势有所减弱,但今年现货反弹的滞后和幅度的压缩,决定了季节性行情难现顺畅走势。现货反弹的持续性尚未得到验证,盘面也缺乏足够的上涨驱动。预计短期近月仍将以区间震荡为主,后市需重点关注现货上涨幅度能否突破预期。而远月在产能拐点未出现前,难言底部。 当前鸡蛋市场供强需弱格局未改,期现分化背后是现实压力与旺季预期的定价分歧。尽管季节性上涨大概率兑现,高存栏基数的压制也会使涨幅受限,盲目抄底近月风险较高,建议观望为主,等待后市反弹后布空机会。 (文章来源:中粮期货) |