|

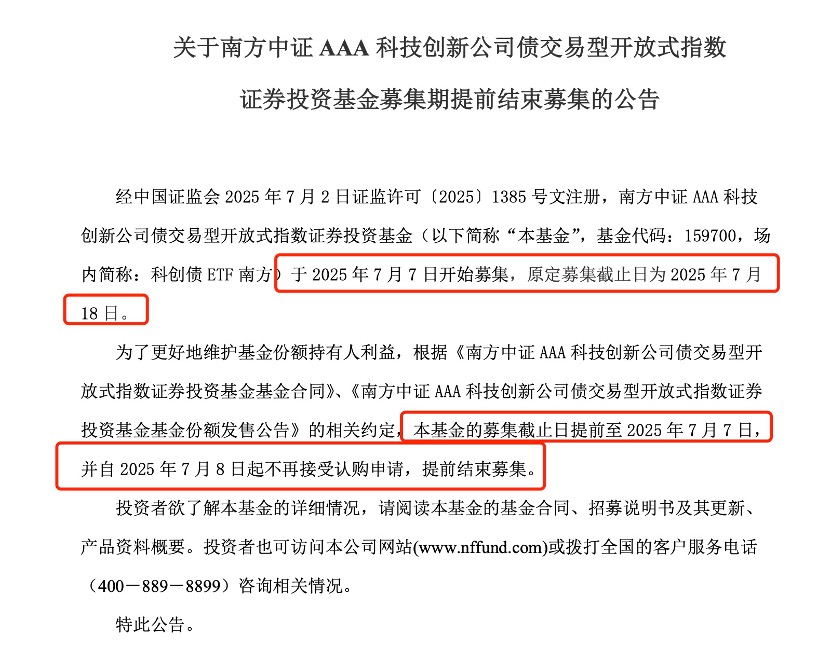

“太疯狂了!”围观科创债ETF发行的基金从业人士感慨。 7月7日,首批10只科创债ETF迎来首发,单只产品募集上限均为30亿元。当日中午开始,就有基金公司完成发行任务的消息陆续在业内流传。 截至下午3点,10只科创债ETF均完成了发行,单日合计发行约300亿元。尽管科创债ETF的投资者多数为机构,不少产品早在发售前就锁定了资金,但是这一发行数据着实仍令市场瞩目。 “尽管多数是机构客户,但是销售依然要跑一线营业部,个人投资者同样重要,一方面是产品结构需要保持均衡健康,散户并不可少;另一方面还要解决现实的问题,新发基金有认购客户数的最低门槛要求,持有人户数不能少于200户。”某业内人士表示。 在业内看来,科创债ETF产品上报初期基金公司热情踊跃,到发行阶段机构等投资者积极认购,足见市场参与者的重视与认可,一方面科创债ETF为科技创新企业提供更多资金支持,推动科技创新企业的快速发展;另一方面,具体到资本市场,科创债ETF有望提升科创债的流动性,进一步增强科创债市场活力,丰富科创主题投资的工具型产品。 首日募资300亿元,10只产品全部“日光” 6月18日上报,7月2日获批,7月7日正式发行,仅一天,合计300亿的发行目标达成。首批10只科创债ETF集体创下了债券ETF“日光基”纪录。 根据此前的发售公告,富国、招商、易方达、广发、博时、鹏华、华夏等旗下7只产品计划仅发行1只,景顺长城、嘉实旗下科创债ETF计划募集截止日是7月11日,南方科创债ETF稍晚,计划至7月18日截止。 7月7日中午,渠道消息显示,已有多只科创债ETF陆续结募,随后,各家结募海报陆续发出,截至下午3点,10只科创债ETF均在首日完成发售。  当日下午,原计划7月18日结募的南方科创债ETF发布提前结募公告,南方基金表示,为更好维护基金份额持有人利益,科创债ETF将募集截至日期提前至7月7日,8日起不再接受认购申请。与此同时,嘉实基金、景顺长城基金也发布了提前结募的公告,闭门谢客。  随着10只科创债上市带来300亿新增规模,债券ETF规模也将迎来4000亿时代。 机构资金早已提前锁定,原因为何? 单日吸金300亿,科创债ETF主要投资者来自机构,在发行之前,不少产品资金早已锁定。为何机构资金如此青睐这只产品? 首先是机构配置的需求,在债券市场阿尔法挖掘空间收窄,费率低的被动型产品更容易获得机构的认可。 “中证科创债ETF易方达等科创债ETF可以为投资者一键布局交易所高等级科创债提供便捷工具。”据易方达基金债券指数投资部总经理李一硕介绍,同时科创债ETF在交易所上市交易,有做市商提供流动性服务,可以降低交易成本和难度。 除了费率之外,科创债ETF广发拟任基金经理洪志表示,科创债ETF允许以小额资金参与高门槛的科创债市场,降低了投资者的交易成本和投资门槛。 嘉实中证AAA科技创新公司债ETF拟任基金经理王喆表示,当前国内经济转型升级正处于关键阶段,传统产业通过技术改造和结构优化迈向高质量发展,战略性新兴产业加速成长,为科创债投资提供了丰富且优质的底层资产来源。 其次,风险分散。洪志进一步指出,科创债ETF跟踪的是一篮子信用评级为AAA的科创债券,通过指数化投资有效地分散了单一债券的违约风险对基金净值的潜在冲击。 这一点也得到其他家基金公司的认同,李一硕表示,科创债ETF采取组合投资方式,可以降低投资单一债券的信用风险。 第三是流动性优势,交易便捷高效。ETF可在二级市场像股票一样买卖,流动性远高于单只债券,且相关ETF做市商提供双向报价,提升交易效率,增强透明度。 同质化产品如何做出差异化优势? 10只科创债ETF共跟踪了三只指数,具体如下: 一是中证AAA科技创新公司债指数,跨市场指数,以2022年6月30日为基日。选样标准上,沪深交易所上市的科技创新公司债,需满足主体评级AAA,隐含评级AA+及以上。嘉实、富国、南方、易方达、华夏、招商等6家基金公司上报了跟踪该指数的科创债ETF。 二是上证AAA科技创新公司债指数,单市场指数,以2022年6月30日为基日。选样标准上为上交所上市的科技创新公司债;主体评级AAA,隐含评级AA+及以上。鹏华、博时和广发上报跟踪该指数的产品。 三是深证AAA科技创新公司债指数,同样为单市场指数,以2022年12月30日为基日。选样标准上,选取深交所上市的科技创新公司债;主体评级AAA,剩余期限1个月及以上。景顺长城基金上报了跟踪该指数的基金。 在ETF发行的初期阶段,多家公司布局带来的同质化竞争不可避免,对于跟踪同一指数的ETF而言,如何在同质化中做出差异化优势,是各家基金公司都要考虑的问题。 对此,王喆表示,未来在跟踪指数的基础上,嘉实基金也会通过风险可控的积极管理争取超额收益,比如说通过适度的久期偏离、收益率曲线策略、品种利差策略等方式,力争弥补基金费用等管理成本带来的跟踪误差。 对于科创债ETF的发展前景,王喆也较为乐观,他表示,考虑国际环境复杂多变和国内稳增长的政策导向,未来宏观利率水平或将总体保持低位运行,债券市场有望延续牛市格局;作为国家战略支持品种,科创债的发行主体/资金支持项目多处于技术突破期,一旦研发成果商业化,企业盈利能力提升或将传导至债券价值、带动ETF净值增长、为投资者带来长期收益。 机构测算:10只科创债ETF最终上限或为3000-5000亿元 此次拿到科创债ETF入场券的基金公司中,包括易方达基金、博时基金、南方基金、广发基金、华夏基金也是申请首批基准做市信用债ETF的机构。8只基准做市信用债ETF年初开始认购,从240亿元规模迅速扩容至2200亿元,在债券ETF中占据半壁江山,这也让市场对接下来科创债ETF的规模保持密切的关注。 未来科创债ETF规模空间如何?国金证券研究所在最新研报中给出测算,以科创债ETF首次募集规模预计为270-300亿元来测算,假定首批发行的10只科创债ETF对跟踪指数样本券持仓比例的上限为10%,考虑到在实际发行后,ETF以抽样复制策略为主,成分券与其跟踪指数样本券的重合范围预计在35%-70%(参考基准做市信用债ETF的情形),10只科创债ETF总规模上限预计为3200-6500亿元。 “进一步考虑到监管要求,管理人会把控持仓与顶部距离,且随着ETF规模持续增长,机构持券意愿增加,买券更为不易,首批10只科创债ETF最终测算上限或为3000-5000亿元。”国金证券研报指出。 |

2 小时前

2 小时前

3 小时前

3 小时前

3 小时前